Menu

杠杆/反向産品

华夏纳斯达克100指数每日反向(-2x)产品 (7522 HK)

管理费

每年1.20%

13386

上市日期

06-9 月-2019

Morningstar

★★★★★ /5

基金表现

-9.47%

本年至今

-29.82%

一年

-70.39%

三年

-88.43%

五年

-94.13%

自成立起

截至2025年05月30日

华夏纳斯达克100指数每日反向(-2x)产品(「产品」)旨在提供在扣除费用及支出之前尽量贴近NASDAQ-100 指数(「指数」)每日两倍反向表现(-2x)的每日投资业绩。产品与传统的交易所买卖基金不同。产品并非为持有超过一日而设,因为此产品超过一日期间的表现可能偏离于指数在同一期间的两倍反向表现而且可能并不相关。此产品是为进行短期买卖或对冲而设计的,不宜作长期投资。此产品是一项衍生工具产品,其目标投资者只限于成熟掌握投资及以买卖为主、明白寻求每日两倍反向业绩的潜在后果及有关风险并且每日经常监控其持仓表现的投资者。

投资涉及风险,包括损失本金。过往表现并不代表未来业绩。产品的价值可能会非常波动,并可能于短时间内大幅下跌,阁下亦可能损失全数投资金额。投资者于作出投资决定前,应参阅章程及产品资料概要,包括细阅风险因素。阁下不应仅依赖本资料作出投资决定。请注意:

• 产品将利用杠杆效应达到相等于指数回报负两倍(-2x) 的每日回报。不论是收益和亏损都会倍增。投资于产品的损失风险在若干情况下(包括牛市)将远超过不运用杠杆的基金。

• 本产品并非为持有超过一日而设,因为产品超过一日期间的表现无论在数额及可能方向上都很可能与指数在同一期间的两倍反向表现不同(例如损失可能超出指数增幅的负两倍)。

• 投资于本产品有别于持有短仓。由于进行重新调整,本产品的回报概况与短仓并不相同。

• 本产品的风险投资结果与传统投资基金相反。若指数的价值长期上升,本产品很可能丧失其大部分或全部价值。

• 投资于期货合约涉及特定风险,例如高波动性、杠杆作用、转仓及保证金风险。相关参考资产与期货合约的价值之间可能有不完全的相关性。期货买卖账户一般具有极高的杠杆作用。因此,E-mini NASDAQ 100 期货相对轻微的价格变动,亦可能对产品造成按比例而言较大的影响及巨额损失。

• 本产品跟踪指数的每日两倍反向(-2x)表现。如指数的相关证券增值,可能对本产品的表现有被放大的负面影响。

• 概不能保证产品能每日重新调整其投资组合以达到其投资目标。市场干扰、监管限制或极端的市场波动性都可能对产品重新调整其投资组合的能力造成不利的影响。

• 产品面临与E-mini NASDAQ 100期货相关的流动性风险。此外,产品的重新调整活动一般在NASDAQ交易结束时或前后,以便尽量减低跟踪偏离度。

• 产品通常于 NASDAQ 收市时或前后重新调整。因此,投资时间不足整个交易日的投资者,其回报一般会大于或小于指数反向投资比率。

• 产品每日重新调整投资组合会令其涉及的交易宗数较传统交易所买卖基金为多。较多交易宗数会增加经纪佣金及其他交易费用。

• 由于跟踪技术行业公司的反向表现加上集中于较其他市场可能更为波动的美国市场,产品承受集中风险。故产品价值可能较基础较广的基金更为波动。

• 产品或会承受跟踪误差风险。跟踪误差风险可能因所采用的投资策略、高投资组合周转率、市场流通性及费用及支出造成,而产品表现与指数每日两倍反向 (-2x) 表现的相关性会减低。概不能保证任何时候 (包括在日内) 都能确切或完全复制指数的两倍反向表现。

• 分派(如有)将以美元作出。倘单位持有人并无美元账户,单位持有人可能需承担将该等股息由美元转换为港元或任何其他货币的相关费用及收费。

• 产品是以被动方式管理,由于产品的内在投资性质,基金经理不会有酌情权以适应市场变化。在指数向不利方向移动时(即倘其上升),产品的价值将会减少。

• NASDAQ的每日价格限额与E-mini NASDAQ 100 期货的每日价格限额不同。因此,倘指数的每日价格变动大于E-mini NASDAQ 100 期货的价格限额,产品未必能达到其投资目标。

• 由于CME可能于产品的单位并无价格的日子开放,产品投资组合的E-mini NASDAQ 100 期货价值,或与该等期货合约挂钩的指数的成分股的价值可能会在投资者不能买入或沽出产品的单位的日子里有变动。CME与联交所的交易时段不同可能增加单位价格对其资产净值的溢价╱折让水平。NASDAQ与CME的交易时段不同。指数成分股的买卖交收早于E-mini NASDAQ 100 期货,因此在指数成分股并无交易时,E-mini NASDAQ 100期货可能仍有价格波动。

• 单位在联交所的成交价受诸如单位的供求等市场因素带动。因此,单位可能以资产净值的大幅溢价或折价买卖。

基金详情

投资目标

本产品的投资目标是提供在扣除费用及支出之前尽量贴近纳斯达克100指数每日两倍反向表现(-2x)的每日投资业绩。本产品不会寻求在超过一日的期间达到其既定的投资目标。

产品概览

| 底层资产类别 | 期货合约 |

| 上市日期 | 2019年9月6日 |

| 基础货币 | 美元 |

| 资产净值(百万) | 30.97 |

| 基金经理 | 华夏基金(香港)有限公司 |

| 注册地 | 香港 |

| 管理费 | 每年1.20% |

| 受托人及登记 | 汇丰机构信托服务(亚洲)有限公司 |

| 分派政策 | 无定期分派或股息。基金经理可刊发有关分派数额(限以美元)公布而派付特别股息 |

截至2025年06月05日

即日估计资产净值及市场价格 ( 2,3,4,5 )

最新市场资料 ( 4,6,7,8 )

| 日期 | 最新 | 变动 | 变动(%) | |

|---|---|---|---|---|

| 每基金单位资产净值-美元 | 2025年06月05日 | 0.0864 | 0.0015 | 1.77% |

| 每基金单位资产净值 - 港币 (仅供参考) | 2025年06月05日 | 0.6778 | 0.0117 | 1.76% |

| 港币买卖基金单位收市价 | 2025年06月06日 | 0.6730 | 0.0090 | 1.36% |

买卖相关资料

| 港元 买卖基金单位 | ||

|---|---|---|

| 上市交易所 | 香港联交所-主板 | |

| 开始交易日期 | 2019年9月6日 | |

| 股份代号 | 7522 | |

| 每手买卖单位数目 | 100个基金单位 | |

| 交易货币 | 港元 | |

| SEDOL 代号 | BKS1FK9 | |

| Reuters 代号 | 7522.HK | |

| ISIN 代号 | HK0000525649 | |

| 彭博代码 | 7522 HK | |

| 彭博每基金单位资产净值 | 7522 NAV | |

| 彭博估计每基金单位资产净值 | 7522IV | |

| 彭博已发行股份 | 7522SHO |

指数资料 ( 9 )

| 指数 | 纳斯达克100指数 |

| 指数供应商 | 纳斯达克指数公司 |

| 货币 | 美元 |

| 收市水平 | 21547.43 |

| 变动 | -174.49 |

| 变动 (%) | -0.8% |

| 指数类型 | 价格回报 |

截至2025年06月05日

参与证券商

- ABN AMRO Clearing Hong Kong Limited

- 法国巴黎银行

- 招商证券(香港)有限公司

- 花旗环球金融亚洲有限公司

- 瑞士信贷证券(香港)有限公司

- 星展唯高达香港有限公司

- 海通国际证券有限公司

- J.P. Morgan Broking (Hong Kong) Limited

- 韩国投资证券亚洲有限公司

- Merrill Lynch Far East Limited

- 未来资产证券(香港)有限公司

- UBS Securities Hong Kong Limited

- 越秀证券有限公司

做市商

- Flow Traders Hong Kong Limited

- IMC Asia Pacific Limited

- 韩国投资证券亚洲有限公司

- 未来资产证券(香港)有限公司

- Optiver Trading Hong Kong Limited

- Virtu Financial Singapore PTE. Ltd.

有关最新庄家名单,请参阅香港交易及结算所有限公司的网址 www.hkex.com.hk。

1 数据由数据供应商ICE DATA提供, 经许可使用。 ICE DATA 、其关联公司、以及其各自的第三方供应商(包括但不限于Factset Research System, Inc.) 否认任何和所有明示或暗示的保证和陈述, 包括针对特定目的或用途(包括指数数据和任何其中包含、相关或从中得出的数据)的适销性或适用性的任何保证。 ICE DATA、其关联公司、或其各自的第三方供应商均不应对指数数据或其任何组成部份的充分性、准确性、及时性或完整性承担任何损失或责任,因此指数数据及其所有组成部份在“原样”的基础上提供,并且使用风险自负。 ICE DATA 、其关联公司、及其各自的第三方供应商不赞助、认可或推荐华夏基金(香港)有限公司或其任何产品或服务。

2 有关「即日估计每基金单位资产净值」的计算由ICE DATA进行。。

3 市场价格指华夏纳斯达克100指数每日反向(-2x)产品 于上述指定的日期及时间,从香港联合交易所有限公司(「香港联交所」)取得之市场价格。

4 该汇率并非一个实时汇率,而是一个仅供参考的假定汇率。该假定汇率为路透社所报之香港时间下午3时正美元兑港元中间价。

5 以港币厘定的即日估计每基金单位资产净值属指示性质并仅供参考,每15秒更新一次。以港币厘定的即日估计每基金单位资产净值由Ice Data Services运用以美元厘定的即日估计每基金单位资产净值乘以Ice Data Services提供的实时汇率计算。由于以美元厘定的即日估计每基金单位资产净值将不会在CME收市后予以更新,故以港币厘定的即日估计每基金单位资产净值在该时期的任何变化(如有)将完全归因于汇率的变化。

6 以美元厘定的每基金单位资产净值(正式)及以港币厘定的每基金单位资产净值之变动代表每基金单位资产净值与上一个交易日^比较之变动,计算资产净值的详情请参阅基金章程。

7 港币买卖基金单位收市价之变动代表收市价与上一个香港联交所开市日比较之变动。收市价资料来源:路透社。

8 以港币厘定的每基金单位资产净值相等于相关之以美元厘定的每基金单位资产净值(正式)乘以上述注4之同一交易日^美元兑港币之假定汇率。以美元厘定的每基金单位资产净值(正式)及以港币厘定的每基金单位资产净值不会在CME收市时予以更新。

9 指数回报仅供说明用途,并不代表未来业绩。指数回报并不反映任何管理收费、交易费用或开支。变动代表与上一个指数收市水准比较之变动。资料来源:NASDAQ、彭博通讯(请参阅条款及细则)

^ “交易日”一般指的(a)香港联交所及CME同时开市;及(b)中编制及发布指数的日期,详情请参阅产品章程。

回报/资产净值记录图表

Fund Price

| 类别 | 货币 | 交易日期 | 每基金单位资产净值 |

|---|---|---|---|

| 美元 | 美元 | 2025年06月05日 | 0.0864 |

| 港币 | 港元 | 2025年06月05日 | 0.6778 |

自成立起表现

回报 (%)

美元

7日年化

持仓

概要

| 資產淨值總額 (港元) | 掉期合约总值 (港元) | 掉期合约投资 (b) |

|---|---|---|

| (被视为资产净值总额(港元)) (a) | ||

| 30,967,463.78 | -62,487,547.00 | -198.46% |

| (31,486,255.54) | ||

截至2025年06月05日

(a)被视为资产净值总额包括 (i) 即日重新调整;和 (ii) 即日增设/赎回申请所产生的交易活动

(b)期货合约投资 = 期货合约总值 / 被视为资产净值总额

衍生工具对手方详情

| Name | Gross Exposure | Net Exposure |

|---|---|---|

| BNP Paribus Securities Services | -198.46% | -198.46% |

截至2025年06月05日

期货合约详情

| Futures Contracts Name | Bloomberg Ticker | Quantity |

|---|---|---|

| NASDAQ 100 E-MINI Jun25 | NQM5 Index | 0 |

截至2025年06月05日

投资组合详情

| 持仓 | 比重 |

|---|---|

| 现金及现金等价物(USD) | 65.25 |

| CHIN SLT USD MM | 13.15 |

| UBS Irl Select Money Market | 12.35 |

| CHINAAMC SEL MM | 9.25 |

| 全部的 | 100 |

截至2025年06月05日

基金持仓或有变化。鉴于四舍五入,省去非股票部位或持股股票内包括已赎回应支付的单位,持股列表所示的分配总和未必等于100%。本文件提供的数据为过往数据,只限作参考用途,不可作为未来表现的指引。

Sector Breakdown

截至2025年06月05日

Country Breakdown

截至2025年06月05日

Yield Information

目前并没有资料提供。

Asset Allocation

| Asset Typs | 比重 |

|---|

截至2025年06月05日

追踪偏离度及误差

每日跟踪偏离度(Daily TD):

每日跟踪偏离度指反向产品的每日回报与相关指数的每日反向兩倍表現(-2x)之间的偏离。

跟踪误差(TE):

跟踪误差是量度反向产品跟踪其相关指数反向兩倍表現(-2x)的一致性,以每日差異的波幅显示(以标准差计算)。

跟蹤偏離度/跟蹤誤差

| 2020 年度实际日均跟踪偏离度 | 0.00% |

| 2021 年度实际日均跟踪偏离度 | -0.01% |

| 2022 年度实际日均跟踪偏离度 | -0.01% |

| 2023 年度实际日均跟踪偏离度 | -0.05% |

| 2024 年度实际日均跟踪偏离度 | 0.06% |

| 滚动一年跟踪偏离度# | 0.05% |

| 过去一年每日跟踪误差^ | 1.41% |

截至2025年05月31日

^跟踪误差以每日跟踪偏离度的标准差衡量。标准差根据滚动一年期间的每日跟踪偏离度计算。

# 滚动一年跟踪偏离度为滚动一年实际日均跟踪偏离度。

图表(A)- 反向产品的每日回报及基准指数每日反向回报(-2x)表现

杠杆产品的投资目标是提供相关指数每日表现反向两倍(-2x)表现的投资业绩,因此在计算每日跟踪偏离度时,所跟踨指数的单日表现将乘以预设杠杆因子(-2x)作比较。

本杠杆产品的表现根据基金单位资产净值对资产净值计算,其股息将作滚存投资。

图表(B)- 实际每日跟踨偏离度

槓桿產品的投資目標是提供相關指數每日表現反向雙重(-2x)表現的投資業績,因此在計算每日跟蹤轉變度時,所跟踨指數的單日表現將乘以槓桿槓桿因素(-2x )作比較。

本槓桿產品的表現根據基金單位資產淨值對資產淨值計算,其股息將作滾存投資。

过往回报与基准回报比较

过往回报与基准回报比较

| 本基金 | 斯達克100指數 | 納斯達克100指數累計反向回報 (-2x) | |

|---|---|---|---|

| 2024 | -33.1% | 25.9% | -51.8% |

| 2023 | -57.1% | 53.8% | -107.6% |

| 2022 | 67.39% | -32.97% | 65.94% |

| 2021 | -44.84% | 26.63% | -53.26% |

| 2020 | -68.9% | 47.58% | -95.16% |

| 2019 | -19.89% | 37.96% | -75.92% |

截至2024年12月31日

附注: 2024年6月24日起,指数计算方法已更新,以反映一些指数成分股的合资格要求及选择过程的变更,产品于2024年前所达致表现的环境已不再适用。 2021年9月8日起,Rafferty Asset Management LLC不再担任产品的投资顾问,产品于2021年前所达致表现的环境已不再适用。 2021年3月22日,产品的投资策略进行了澄清, 以美元计价的投资产品亦涵盖按照《守则》规定的其他货币市场基金(认可司法管辖区货币市场基金或非认可司法管辖区货币市场基金其中之一)。

产品的过往业绩并不表示将来回报,投资者可能将不会收回所有投资金额。产品表现的计算方法是根据日历年年底产品单位资产净值对资产净值计算,包括股息再投资。图表显示于该日历年本产品及相关指数上升或下跌幅度。投资回报于考虑全年经常性开支后以美元计算,然而并不包括香港交易所之交易成本。本产品拟于一日内达致其投资目标,并于一天结束时重新调整投资组合。即是,在一年期间或任何超过一天的期间,产品的表现将可能无法与有关指数的反向表现一致。投资者应参阅产品章程,以了解在超过一天的期间产品表现与相关指数反向表现之差异。如年内没有显示有关的业绩表现,即代表当年没有足够数据用作提供业绩表现之用。

产品成立日期:2019年9月6日

分派记录

^TE is measured by the standard deviation of the daily TD. The standard deviation is calculated based on the daily TD over the rolling one year period. # Rolling 1-Year TD is the rolling 1-year actual average daily tracking difference.

^TE is measured by the standard deviation of the daily TD. The standard deviation is calculated based on the daily TD over the rolling one year period. # Rolling 1-Year TD is the rolling 1-year actual average daily tracking difference.

基金说明书及文件下载

财务报告

基金小册子

基金销售文件

| 文件名稱 | 日期 | 文件格式 |

|---|---|---|

| 2024年度报告 | 17-04-2025 | PDF > |

| 2024半年度未经审核报告 | 20-08-2024 | PDF > |

| 2023年度报告 | 18-04-2024 | PDF > |

| 2023半年度未经审核报告 | 21-08-2023 | PDF > |

| 2022年度报告 | 19-04-2023 | PDF > |

| 2022未经审核中期报告 | 22-08-2022 | PDF > |

| 2021年度报告 | 20-04-2022 | PDF > |

| 2021半年度未经审核报告 | 23-08-2021 | PDF > |

| 2020年度报告 | 21-04-2021 | PDF > |

| 2020半年度未经审核报告 | 21-08-2020 | PDF > |

| 文件名稱 | 日期 | 文件格式 |

|---|---|---|

| 产品资料概要 | 25-04-2025 | PDF > |

| 华夏杠杆/反向系列章程 | 09-07-2024 | PDF > |

公告及通告

| 文件名稱 | 日期 | 文件格式 |

|---|---|---|

| 公告 - 2024年度报告 | 17-04-2025 | PDF > |

| 公告 - 2024年度报告 | 17-04-2025 | PDF > |

| 公告 - 2024半年度未经审核报告 | 20-08-2024 | PDF > |

| 公告 - 指数计算方法之变动 | 24-06-2024 | PDF > |

| 公告 - 2023年度报告 | 18-04-2024 | PDF > |

| 公告 - 2023半年度未经审核报告 | 21-08-2023 | PDF > |

| 公告 - 2022年度报告 | 19-04-2023 | PDF > |

| 公告 - 2022半年度未经审核报告 | 22-08-2022 | PDF > |

| 公告 - 2021年度报告 | 20-04-2022 | PDF > |

| 公告 - 2021半年度未经审核报告 | 23-08-2021 | PDF > |

| 公告 - 终止投资顾问的委任及产品名称和简称的更改 | 08-08-2021 | PDF > |

| 公告 - 2020年度报告 | 21-04-2021 | PDF > |

| 公告 - 投资策略澄清 | 22-03-2021 | PDF > |

| 公告 - 2020半年度未经审核报告 | 21-08-2020 | PDF > |

| 公告 - 章程的更新 | 13-12-2019 | PDF > |

FAQs

反向产品一般旨在提供相等于与相关指数相反的单日回报。例如,若相关指数于某日上升10%,两倍(-2x)反向产品于当日就会录得20%的单日亏损。

于每个营业日NASDAQ收市时或收市前后,产品将力求重新调整其投资组合,就指数的每日收益将增加投资或就指数的每日损失将减少投资,以致产品对指数的每日杠杆投资比率与其投资目标一致。

下表说明反向产品在每日结束前如何跟随指数的走势而重新调整其持仓。*假定产品的最初资产净值于0日是100,为达到产品的目标,所需的投资比率为-200。如指数于当日下降20%,产品的资产净值将提升至140,产品的投资比率则为-160。由于产品需要在收市时达到-280的投资比率(即产品资产净值的-2倍),产品需要另加-120以重新调整其持仓。

1日表明指数于翌日上升10%时所需进行的重新调整;2日表明指数于翌日下跌10%时所需进行的重新调整。

| 计算 | 0日 | 1日 | 2日 | |

| (a) 产品最初资产净值 | 100.0 | 140.0 | 112.0 | |

| (b) 最初投资比率 | (b) = (a) x -2 | -200.0 | -280.0 | -224.0 |

| (c) 每日指数变动(%) | -20% | 10% | -10% | |

| (d) 投资盈利/亏损 | (d) = (b) x (c) | 40.0 | -28.0 | 22.4 |

| (e) 产品收市资产净值 | (e) = (a) + (d) | 140.0 | 112.0 | 134.4 |

| (f) 重新调整前收市投资比率 | (f) = (b) x (1+ (c)) | -160.0 | -308.0 | -201.6 |

| (g) 目标投资比率 | (g) = (e) x -2 | -280.0 | -224.0 | -268.8 |

| (h) 所需重新调整款额 | (h) = (g) – (f) | -120.0 | 84.0 | -67.2 |

*上述数字的计算未扣除费用及支出

当现有E-mini NASDAQ 100期货即将到期并以代表相同期货但到期日较迟的E-mini NASDAQ 100期货替换时,即属“转仓”。基金经理可全权酌情进行期货转仓以达到产品的投资目标。转仓将在每个季度最后一个历月的8个历日内进行(在最近季度E-mini NASDAQ 100期货的最后交易日前的8个历日至最近季度E-mini纳斯达克100期货的最后交易日前一个营业日之间)。

产品的目标是为了提供在扣除费用及支出之前能(只限于每日)紧贴指数两倍反向表现的反向投资业绩。因此,不应将产品等同于力求在超过一日期间持有两倍反向仓盘。产品投资者应注意,由于产品的「路径依赖」及每日回报的复合效应,产品在若干期间过往两倍反向表现的点到点表现,未必「对称」于指数于同一期间点到点表现乘以-200%。

在超过单一日的期间,尤其是在市场波动对产品的累计回报有负面影响的期间,产品在扣除费用及支出前的表现可能与指数在同一期间的变动程度完全不相关。

产品的目标是提供达到指数每日表现的一个预设反向因子(-2x) 的回报。产品不寻求且不应预期在超过一日的期间获得指数的反向回报。产品将每日重新调整其投资组合,依据指数每日收益/损失而减少/增加投资。对于一个营业日以上期间,追求每日反向投资目标可能产生每日复合效应。因此,在超过一个营业日的期间内产品表现未必可追踪-2倍的指数累计回报,即指数回报乘以-200% 一般不等于该期间内的产品表现。随时间推移,由于产品收益/损失的每日复合效应,产品投资组合价值涨跌的累计百分比可能大幅偏离指数回报涨跌的的累计百分比。

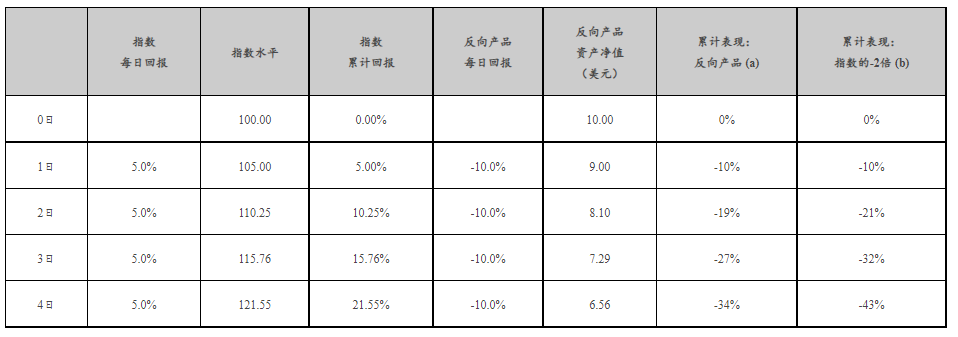

以下情况表明在不同的市场条件下的较长期间内,产品表现将如何偏离指数累积回报表现(-2x)。 所有情况均假设投资金额为10美元。

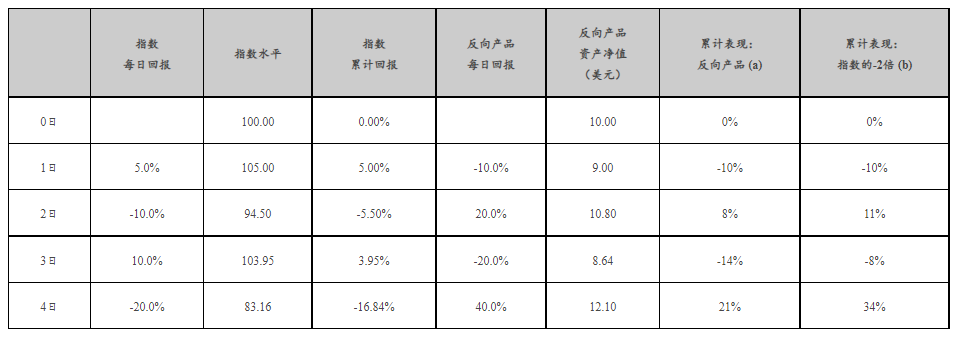

情况I:持续上升趋势

在持续趋升的市场情况下,指数在超过1 个营业日期间内稳步上扬,产品的累计损失将小于指数累计收益的-2倍。如以下情况所示,如投资者已于0 日投资于产品,而指数于4 个营业日内每日增长5%,截至第4 日产品将产生34% 的累计损失,相比之下,指数累计回报的-2倍为43% 损失

下图进一步显示了在持续趋升的市场状况中,在超过1 个营业日期间内 (i) 产品的表现;(ii) 指数累计回报-2倍;及(iii) 指数累计回报的差额。

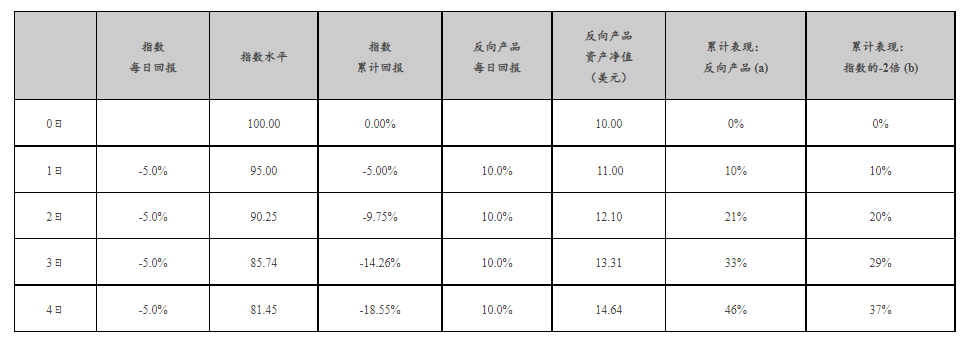

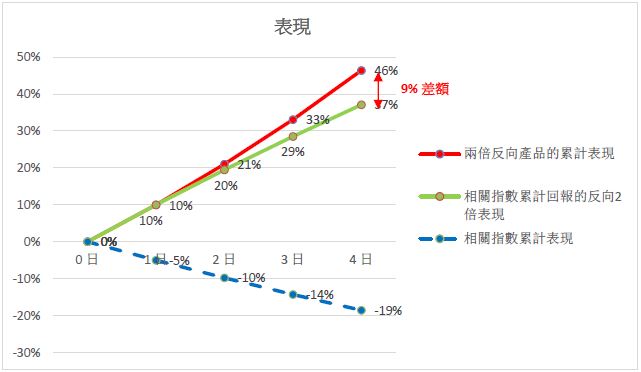

情况II:持续下滑趋势

在持续下滑的市场情况下,指数在超过1 个营业日期间内持续下滑,产品的累计收益将大于指数累计回报的-2倍。如以下情况所示,如投资者已于0 日投资于产品,而指数于4 个营业日内每日下跌5%,截至第4 日产品将获得46%的累计收益,相比之下,指数累计回报的-2倍为37% 收益。

下图进一步显示了在持续下滑的市场状况中,在超过1 个营业日期间内(i) 产品的表现;(ii) 指数累计回报-2倍;及(iii) 指数累计回报的差额。

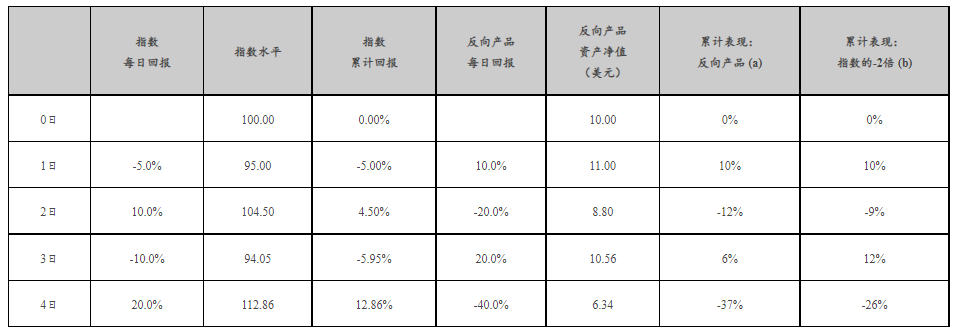

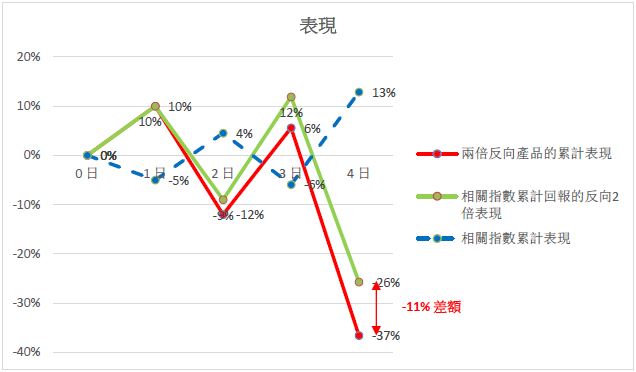

情况III:波动上升趋势

在波动上升的市场情况下,指数在超过1 个营业日期间内整体上升但每日波动,产品表现或将受到不利影响,以致其可能逊于指数累计回报的-2倍。如以下情况所示,如指数在5个营业日内增长波动12.86%,产品将产生37%的累计损失,相比之下,指数累计回报的-2倍为26% 损失。

下图进一步显示了在波动上升的市场状况中,在超过1 个营业日期间内(i) 产品的表现;(ii) 指数累计回报-2倍;及(iii) 指数累计回报的差额。

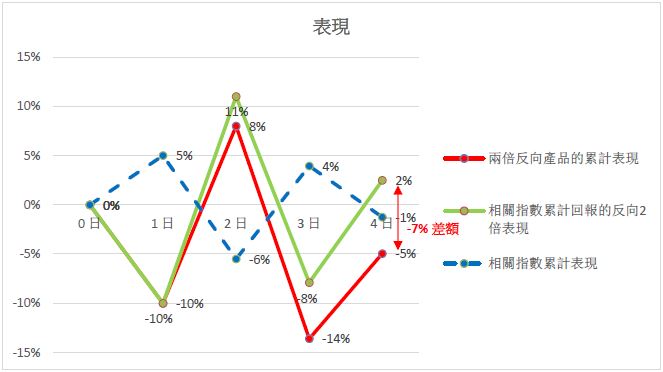

情况IV:波动下滑趋势

在波动下滑的市场情况下,指数在超过1 个营业日期间内整体下滑但每日波动,产品表现或将受到不利影响,以致其可能少于指数累计回报的-2倍。如以下情况所示,如指数在5 个营业日内波动下跌16.84%,产品将获得21% 的累计收益,相比之下,指数累计回报的-2倍为34% 收益。

下图进一步显示了在波动下滑的市场状况中,在超过1 个营业日期间内(i) 产品的表现;(ii) 指数累计回报-2倍;及(iii) 指数累计回报的差额。

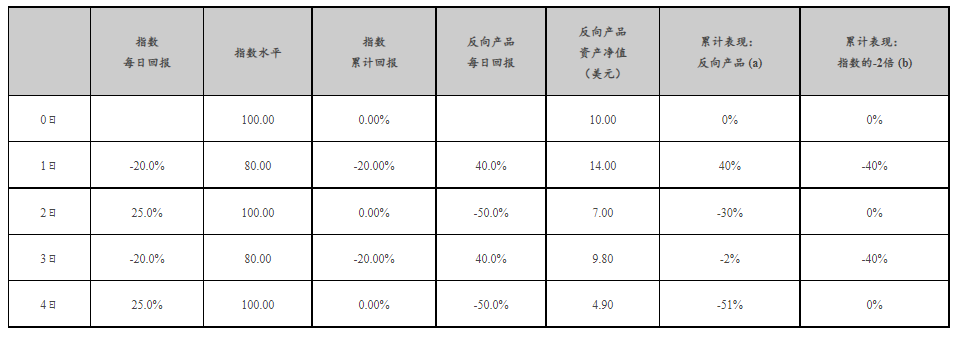

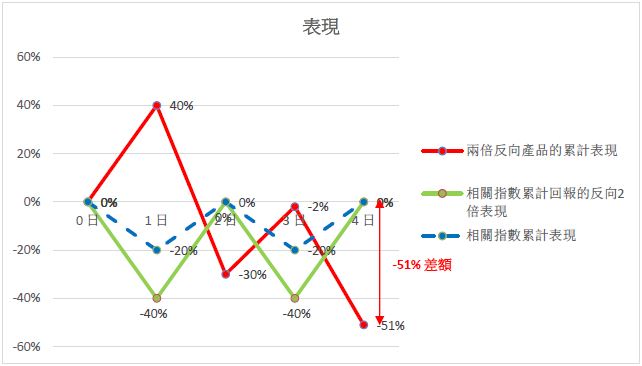

情况V:指数走平的波动市场

在指数走平的波动市场情况下,前述的复合效应可能对产品表现产生不利影响。如下表所示,即使指数已回到之前水平,产品仍可能贬值。

下图进一步显示了在指数走平的波动市场状况中,在超过1 个营业日期间内(i) 产品的表现;(ii) 指数累计回报-2倍;及(iii) 指数累计回报的差额。

如各图表所示,在超过一个营业日的期间内,产品表现(扣除费用及开支前)并不等同于指数累计表现的反向2倍。

有关产品在不同市况下表现的进一步说明,投资者可阅览产品网址 [•]中「模拟表现」一节,该节将显示产品自推出以来于选定期间内的过往表现数据。

买卖杠杆及反向产品的最大潜在损失即全部初始投资资产。然而投资者买卖期货的潜在损失可能大于其所缴付的按金,即被追缴按金要以维持保证金帐户之按金水平。

Performance Simulator

· 投资者必须了解反向产品的投资目标是为追求提供贴近指数每日两倍反向回报 (-2x)的投资业绩。为达成投资目标,反向产品须每日重新调整持仓。在重新调整持仓效应下,反向产品当持有超过一日,或少于整个交易日,有关产品未必能提供相关指数特定相反的回报。

· 以下的表现模拟分析为帮助投资者更容易掌握反向产品于选定时段内的过往表现。模拟分析是假设投资者于整个选定的时段内持有反向产品。产品的表现乃基于反向产品的每单位资产净值(NAV)计算。由于仿真分析未有计及产品的溢价/折让以及交易费用等因素,故反向产品的表现或未能完全反应投资者实际获得的回报。

表现模拟分析

Please select the simulation period

Start date:

End date:

模拟結果

The Product

0%

NASDAQ-100 指数(价格回报)

0%

NASDAQ-100指数的反向(-2x)表现

0%

表现图表

产品上市日期:2019年9月6日。如选择的时段没有足够的资料,则未能提供过去的表现。

资料来源: 华夏基金(香港)有限公司

以上所呈现数据仅供参考,并不表示是实际回报。

投资涉及风险,包括可能损失本金。投资新兴市场涉及其他风险,例如较高的市场波幅及较低的交易成交量,因此可能需要承受比投资成熟市场更易受损失的风险。请于投资前仔细考虑基金的投资目标、风险因素, 以及费用和支出。这些和其他数据记载于有关基金章程内,请于投资前仔细阅览基金章程。华夏基金并非由指数供货商(只适用于ETF和指数基金)营办、赞许、发行、销售或推广。有关指数供货商的详情(包括任何免责声明),请参阅相关华夏基金的发售文件

资料来源:基金表现和指数数据(如适用)分别由华夏基金和相关指数供货商提供。

本网站由华夏基金(香港)有限公司编制,并未经证券及期货事务监察委员会审阅。